Por José M. García Rozado.-

Los tipos de interés que ofrecen los títulos que emite el Banco Central permiten anticipar la visión de los funcionarios sobre el modo en el que ellos esperan que se vayan a comportar los precios. ¿Qué es la curva de rendimientos y por qué refleja la expectativa de los inversores? El Banco Central está preocupado por una apreciación del peso, que puede agudizarse con el blanqueo y el regreso del crédito externo. Pero quiere evitar la fórmula de comprar dólares por la vía de volcar pesos al mercado, por temor a generar inflación. Australia podría brindar un esquema alternativo. Ahora otra vez el billete verde vuelve a subir. De nuevo, es tema de conversación entre los inversores, los analistas, empresarios y hasta se roba unos minutos de las charlas entre amigos. ¿El alza se debe a cuestiones transitorias o hay de fondo un cambio de tendencia? Razones del tremendo repunte (11%) en 5 días.

Los expertos en temas financieros suelen mirar la famosa “curva de rendimientos” de los bonos antes de brindarles alguna recomendación a los inversores. Hacen referencia a ella a la hora de justificar por qué conviene apostar a un título y, quienes escuchan, se quedan en ascuas al no saber muy bien qué significa esta expresión. Sin embargo, entender lo que representa es mucho más sencillo de lo que parece. El sentido común indica que cuanto más elevado es el riesgo, mayor debe ser la tasa que tiene que ofrecer una inversión. Del mismo modo, cuanto más largo es el plazo, el interés que otorga tiene que ser más elevado (porque el riesgo asociado se incrementa). La curva de rendimiento de los bonos grafica precisamente eso. Este simple y básico concepto. Cada punto de la línea se asocia a la tasa que ofrece un determinado título en función de su plazo de vencimiento. En condiciones normales, dicha curva sería del tipo “A”. Lo que hace esta línea es sencillamente ir relacionando el tiempo que falta hasta la cancelación con el rendimiento ofrecido. Pero, además, brinda una lectura adicional y muy importante: deja entrever las expectativas que tienen los inversores sobre la evolución futura de la economía.

Cuando: 1. La curva muestra una pendiente en ascenso (positiva), la situación del mercado es catalogada como “normal”. Es decir, está asociada a una expectativa favorable. Los bonos más largos rinden más porque el riesgo es mayor. Cuanto más empinada (hacia arriba) es, más se paga por el largo plazo y menos por el corto. 2. En cambio, cuando la curva tiene pendiente en descenso (negativa o invertida), implica que los inversores sienten más temor por el corto plazo que por el largo. En consecuencia, los títulos más cercanos son los que mayor renta ofrecen. Cuanto más empinada (hacia abajo) es, mayor es el riesgo por el “aquí y ahora” que por el mañana. ¿Cuándo puede darse este último y “anormal” caso? Precisamente cuando el mercado percibe que el panorama a corto plazo es más complicado (riesgoso) que el de largo. En términos climáticos, interpretan que tendrán que soportar una fuerte tormenta hoy pero que mañana estará despejado. La curva de bonos se invirtió, por ejemplo, en algunos días de la última etapa del gobierno de Cristina Fernández: los inversores exigían una tasa mayor a corto plazo entendiendo que luego, con un nuevo gobierno, se resolverían muchos de los problemas (en especial, el de los holdout). “Una curva de rendimientos con pendiente positiva es fundamental para dar cumplimiento a la primera regla en el mundo de las finanzas, que es que el mayor riesgo debe ser recompensado con un mayor rendimiento”, apunta Darío Epstein, de Research for Traders.

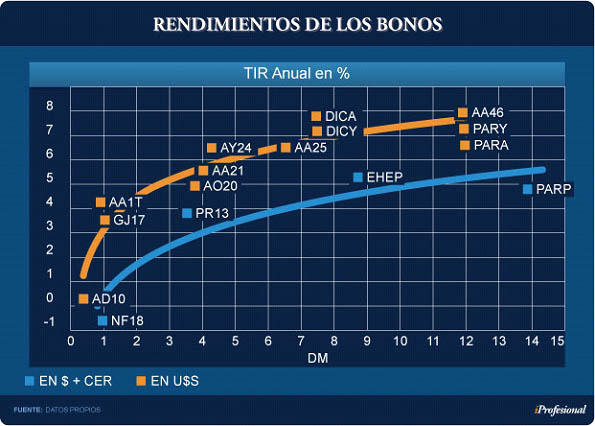

La curva de rendimientos, es el otro aspecto importante de la curva es que deja de manifiesto las expectativas de los inversores. En la medida en que un título es muy demandado, entonces no necesita pagar un premio (tasa) muy alto. Traducido a lenguaje financiero: su precio sube y su rendimiento baja. La curva se “construye” principalmente para los bonos que emite el Gobierno. Esto, a raíz de la amplia gama de vencimientos y, lo que es fundamental, ya que se negocian libremente en los mercados secundarios. “Su relevancia radica en que ayuda a comprender hacia dónde se dirigen las tasas de interés”, sostiene el economista Carlos Cano, lo que da una idea de cómo está percibiendo el mercado la economía de corto y mediano plazo (es decir, si estará fuerte o débil). En algunos casos, permite identificar oportunidades de inversión, apostando a bonos cuyos precios no están acordes (o alineados) con el rendimiento que ofrecen en base a su potencial. Títulos “Made in Argentina”. La curva de los bonos soberanos argentinos -tanto en pesos como en dólares- hoy día se presenta como “normal”: a medida que se alejan las fechas de vencimiento, las tasas de interés resultan más elevadas. Así, por ejemplo: El Global 2017 está pagando cerca del 4%. El Bonar 2020, un 5,2%. El Bonar 2024, un 6,2%. El Discount al 2033, un 7,1%. El Par (vence en 2038), un 7,5%.

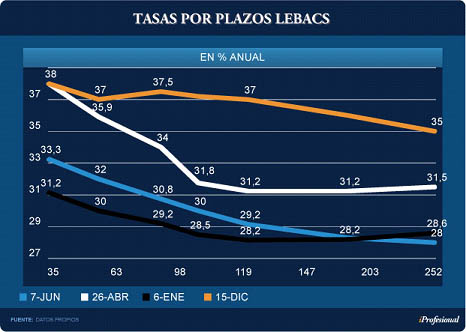

Curva invertida: Un ejemplo de curva invertida lo daban los bonos griegos, cuando ese país parecía encaminarse decididamente a un default. Tal es así que los de muy corto plazo (menos de dos años) ofrecían rentas siderales, mientras que los largos preanunciaban que la crisis se superaría en algún momento. En el plano doméstico, resulta interesante observar los rendimientos de los títulos Lebac, que emite el Banco Central. En su lucha contra la inflación, la entidad concentra su artillería en el corto plazo, proponiendo tasas descendentes como señal al mercado de que espera que la inflación sea menor en el futuro. La evolución de la política de tasas de interés que viene llevando a cabo Federico Sturzenegger podría enmarcarse dentro de lo que se denomina de “sintonía fina”. No obstante, hubo momentos en los que apeló a la “brocha gorda”, habida cuenta de ciertas decisiones que tomó y que lo llevaron de inmediato a tener que efectuar fuertes correcciones. El siguiente gráfico es muy ilustrativo, ya que toma en cuenta cuatro momentos clave: a.-En diciembre pasado, cuando la tasa de corto plazo era del 38% y descendía levemente hasta el 35% para vencimientos largos (252 días). b. A las pocas semanas, el BCRA redujo todos los rendimientos en forma sustancial –unos siete puntos porcentuales-, decisión que repercutió negativamente en el logro de sus objetivos. c. En abril, ante el fuerte avance de los precios, dispuso una violenta suba para el lapso más corto (38%). En ese momento la curva mostró su mayor pendiente negativa. d. Luego la tasa comenzó a bajar gradualmente, para llegar al 33,25% actual a 35 días y al 28%a 252 días.

¿Qué se está viendo hoy día? Que la curva se asemeja a la vigente en febrero pasado, siendo mucho más plana que la observada en abril. Para varios analistas de la city porteña, esto estaría indicando que el proceso de bajas de los tipos de interés estaría llegando a su fin. Por otro lado, la curva actual luce bastante acorde con el objetivo principal del BCRA, que es bajar la inflación. En tal sentido, cabe recordar que la tasa tiene tres componentes fundamentales: a. El que remunera el ahorro. b. El que compensa el riesgo, y c. El que compensa la devaluación esperada. En base a estos factores, se entiende con más claridad por qué la curva de rendimientos es negativa y, además, marcadamente pronunciada. Para el mediano plazo, las tasas rondan el 30% anual, cifra que resulta compatible con la idea de una inflación minorista que no supere el 2% mensual hacia fines de año (tarea muy difícil por lo que está sucediendo hoy). “De continuar con la actual política monetaria, la inflación va a bajar”, afirman desde la consultora Economía y Regiones, si bien señalan que “no hay que ponerse ansiosos”. Sus analistas añaden que el aumento de los precios no es algo que puede contraerse en lo inmediato, ya que requiere de procesos que demoran varios meses.

“Hay que pensar en una tasa de interés positiva en términos reales, de alrededor de unos 4 puntos porcentuales. Es decir, por arriba de la inflación”, afirman desde E&R. Bajo este supuesto, probablemente se ubique alrededor del 30% anual hacia fin de año. Al mismo tiempo, es de prever que el Banco Central busque de a poco ir alargando la vida promedio de estos títulos. De este modo, se reforzaría la idea de ir reduciendo la pendiente negativa, aplanando aún más la curva de rendimientos. Por caso, puede descartarse que: La entidad baje un poco la tasa de corto (35 días). Suba la de mediano plazo (63 y 98 días). Deje inalterada las que van de los 119 a los 252 días. Por lo pronto, el mercado espera que no se repitan los errores de principios de año, habida cuenta que una baja abrupta de los rendimientos de las Lebac puede incentivar la no renovación de las letras, con la consiguiente emisión de pesos. “Para que la tasa pueda bajar y acompañar un descenso de la inflación, resulta necesario descomprimir la mochila financiera de las Lebac”, agregan desde Economía & Regiones. Esto, para no tener que convalidar una alta tasa para minimizar el riesgo de una caída en alguna de sus licitaciones. Para cumplir con este objetivo, no son pocos los analistas que recomiendan que los funcionarios “canjeen” buena parte de las Lebacs por bonos de largo plazo y, si fuera posible, en moneda extranjera. En tal caso, las Letras del Tesoro serían las elegidas para eliminar su riesgo potencial y mejorar las expectativas.

Cuando los Gobiernos se encuentran en encrucijadas complicadas, la inspiración puede llegar de los lugares menos pensados. De Australia, por ejemplo, cuya política cambiaria está siendo estudiada minuciosamente por el Banco Central para ser aplicada como el modelo a seguir para la economía argentina (?). En un contexto en el que la preocupación vuelve a ser -como tantas otras veces- incurrir nuevamente en atraso cambiario, la búsqueda de modelos alternativos se ha transformado en una de las ocupaciones principales de los funcionarios. Por lo pronto, Federico Sturzenegger tiene la clara determinación de no repetir la experiencia de su antecesor, Martín Redrado. Recuerda que en la primera etapa kirchnerista se sostenía la cotización por la vía de volcar pesos al mercado. Al actual titular del Banco Central le encanta el “modelo australiano” y está dispuesto a seguir sus enseñanzas. De hecho, no es la primera vez que ese país aparece en los radares de los funcionarios públicos. Cada tanto, la aspiración de los gobernantes por poner a la economía argentina en la misma escala que la de la nación oceánica se hace pública. Ese deseo, incluso, mereció que el economista Pablo Gerchunoff -ex secretario de Programación Económica en tiempos de José Luis Machinea como ministro- le dedicara un libro.

Ambos países tienen algunos puntos en común: diversidad climática, baja densidad poblacional y enormes recursos naturales. Sin embargo, en lo que se refiere a sus economías, los caminos han sido muy divergentes. Dicho de una manera llana: a ellos les va mejor. Mucho mejor. El producto bruto más que duplica el argentino y el PBI por habitante es cinco veces superior. No hay una única respuesta para explicar semejante desventaja en contra de la Argentina. Un aspecto que aparece como el más mencionado por los investigadores es la diferencia en el funcionamiento institucional, mucho más estable y creíble a favor de Australia, algo que contrasta con la siempre volátil política de la Argentina. En la comparación, explica Gerchunoff, también jugó a favor de ese país la mayor demanda japonesa. ¡A contramano de los vecinos! En las charlas con economistas y funcionarios, Sturzenegger suele poner a la economía australiana como el ejemplo a seguir. Esto, por considerar que fue uno de los países que logró con éxito sortear la trampa de la apreciación cambiaria cuando todos sus vecinos fueron víctimas de una burbuja. Asegura que la economía de ese país cambió a partir de 1983, cuando puso en marcha una profunda reforma, con algunas semejanzas a lo que más tarde ocurrió en la Argentina durante el menemismo.

“En 1983, en Australia, la inflación era del 17%; el desempleo, del 10%; el crecimiento, de 2% negativo; los déficit de cuenta corriente y el fiscal habían subido a niveles récord, insostenibles”, rememora la ex embajadora Patricia Holmes. El encargado de poner en marcha ese año las reformas fue el entonces flamante gobierno de centroizquierda, encabezado por un sindicalista: Bob Hawke. Los principales cambios incluyeron: Una reforma comercial. Cambios en el esquema tributario (más base impositiva, menos tasas) Una férrea reglamentación de defensa de la competencia. No obstante, la modificación más sustancial fue el tipo de cambio, que pasó a ser flotante. Y esta decisión le abrió al país las puertas a otras transformaciones de fondo que fueron sucediendo. Según afirma el propio Sturzenegger, la determinación de mantener una flotación de su moneda le permitió, entre otras cosas, surfear sin mayores problemas la crisis que en 1997sacudió a los tigres y “tigrecitos” asiáticos, que luego se expandiera a Rusia y Brasil. “Ese año, Australia se graduó, porque se convenció de que para crecer de manera sostenida era necesario manejarse con un tipo de cambio flotante, sin atarse a un nivel del dólar para contener la inflación”, explica. Su convencimiento es tal que personalmente se ocupa de transmitirle a su equipo que Oceanía es “un faro”. De hecho, fue Nueva Zelanda quien propició, en 1990 y por primera vez, las metas de inflación, la regla que guía a Sturzenegger. Claro que tanto este sistema para controlar los precios como el régimen de flotación cambiaria no resultan suficientes cuando hay un ingreso masivo de capitales que presiona hacia abajo la cotización del dólar.

De hecho, esto fue lo que le ocurrió en la última década a los países latinoamericanos, que vieron apreciarse sus monedas hasta que -con la reversión del flujo- debieron devaluar. En el caso australiano, la elección de una política cambiaria estuvo acompañada de otras medidas estructurales, vinculadas con la determinación de abrir la economía. Esto ayudó a que el flujo de divisas entrante se viera atenuado por una fuerte salida de dólares para pagar importaciones, de manera que no se presionó a una excesiva apreciación de la moneda local. Consultado, un miembro del equipo económico afirma: “Australia es un caso muy interesante, porque la flotación le permitió abrirse al mundo sin los traumas que sí sufrió la Argentina cuando quiso hacerlo, ya sea con tipo de cambio fijo (convertibilidad) o similar (tablita)”. “En nuestro país padecemos que se asocie “apertura” a un mayor nivel de desempleo, en gran parte por culpa de esas experiencias”, prosigue. La visión de Sturzenegger es que a la Argentina le falta convencerse de lo mismo. El funcionario considera que el país sucumbió cada vez que utilizó el tipo de cambio como ancla de otras variables. La última vez fue a finales de 2015, cuando se vio obligado a devaluar en medio del cepo cambiario y de una fuga de capitales masiva y permanente.

Sturzenegger está convencido de que la salida de la crisis “esta vez no será por el camino más fácil, porque ese atajo termina mal”. Más aun, está decidido a mover las fichas para que, una vez que se hayan ordenado las variables tras la devaluación de diciembre, la economía muestre signos de crecimiento robusto y a largo plazo. ¡Pulseando con los “fondos golondrinas”! Por ahora, el titular del BCRA trata de imponer su modelo de flotación “sucia” –con intervenciones esporádicas en el mercado- en medio de las urgencias. ¿Cuáles son dichas urgencias? La primera de ellas, la emisión de dinero para cumplir con los contratos de futuros, herencia del kirchnerismo. La segunda, hacer frente a la llegada de capitales especulativos, tentados por las elevadas tasas de interés en pesos. Para desalentar esa oleada, Sturzenegger viene tomando diversas medidas. Entre ellas: 1. La reducción de los tipos de interés de corto plazo de las Lebac. 2. La mayor apertura de las ventanillas para el retiro de dólares (elevó el tope mensual de u$s2 millones a u$s5 millones). 3. La prohibición de que los títulos Lebac puedan ser negociados en el extranjero. Sturzenegger cree que el ordenamiento del mercado le llevará buena parte de este año. Al menos hasta que, hacia el último trimestre, pueda demostrar una desaceleración notable de la inflación. A partir de ahí, será el tiempo de encaminar el trabajo hacia el modelo que más le gusta a la primera plana del Banco Central: Australia.

El propio Sturzenegger resalta cómo un tipo de cambio flotante le ha permitido a ese país abrirse al mundo, sin que ello necesariamente implique pérdidas de empleo ni caída en los salarios. De hecho, tras una visita que hizo a esa nación, destaca que las remuneraciones en la industria han crecido en términos reales y que ya no sólo le vende al mundo productos primarios. También, hoy día es uno de los mayores exportadores de servicios educativos. “¿Van a abrir la economía?”, preguntamos a un miembro del equipo económico. “No decimos eso porque se trata de una decisión política que excede al gabinete económico (?). Lo que sí podemos asegurar es que la apertura es la que explica el éxito australiano”, responde. También el FMI llevó a cabo una investigación muy detallada sobre el éxito del país oceánico. “Fue exitoso en su estrategia de flotación cambiaria. Logró moderar la salida de capitales en los ‘90 mientras los demás territorios de la región sufrían ese fenómeno”, escribió un equipo liderado por la economista Hali Edison. Ese “paper” del FMI, que le da luz verde y entusiasma aún más a Sturzenegger, da cuenta de que durante los primeros 20 años del modelo australiano (1983 a 2003) la Reserva Federal de esa nación intervino dos veces por semana. Consigna además que siete de cada diez intervenciones fueron para comprar divisas y defender un tipo de cambio competitivo, que le permitiera sostener el nivel de exportaciones aun en momentos de crisis.

Sturzenegger está convencido de que la Argentina tendrá, con el paso del tiempo, muchas más chances de defenderse si persiste en la idea de un tipo de cambio flexible. ¡Colombia se suma a la lista! El titular del BCRA junto con su equipo observan muy de cerca también lo sucedido en Colombia. Este país: Es dependiente casi exclusivamente del petróleo, que explica el 80% de sus exportaciones. Tras la brusca caída en el precio del barril, se vio forzado a devaluar su moneda. En los últimos dos años, el dólar subió nada menos que 70% pero la inflación apenas un 11%. El Producto Bruto, pese a las enormes dificultades, registró un crecimiento del 3,1%. Es decir, el modelo cambiario y monetario se adaptó a la perfección a un factor exógeno negativo como fue la caída en el precio de su principal materia prima. Así, la economía quedó a salvo de semejante cimbronazo. Por lo pronto, la lectura que hace Sturzenegger es que a las actuales autoridades les queda “un arduo trabajo por delante. Pero apuntamos a una macro que sirva para generar empleo a largo plazo. No queremos transitar un camino facilista y de corto alcance”.

Por ahora, la inflación: Actualmente, el foco está puesto en lograr la tan mentada baja de la inflación. Pero no de cualquier manera. Está a la vista la relevancia que el Banco Central le otorga al plan monetario para domar la suba de precios. El funcionario, ante su equipo, insiste con la misma postura cuando identifica el escenario para el futuro. Le dice que no hay que “caer en la trampa” de utilizar al dólar como ancla de las expectativas inflacionarias. Sturzenegger vuelve una y otra vez sobre los mismos argumentos. Es más: está dispuesto a “bancar” esta etapa recesiva del ciclo económico siempre y cuando al final del túnel se perciba la luz que indique la salida de la crisis. Esa luz tiene identificación: la baja de la inflación. El funcionario ya hizo público su expectativa del 1,5% para septiembre. Lo reivindica ante su equipo. “Ganaremos credibilidad”, se entusiasma. Espera confiado el último trimestre del año. Un índice de precios sensiblemente más bajo ayudará a revertir las expectativas de los consumidores e inversores. Y que ése será el inicio para la reversión del ciclo. Observando que ya existen indicios ciertos de desaceleración inflacionaria (por los datos que aparecen en las provincias de San Luis y en Córdoba, por ejemplo), en el BCRA creen que la actividad económica se robustecerá hacia finales de este año. Los denominados “brotes verdes” empezarán a notarse pronto, prometen.

04/07/2016 a las 1:26 PM

¿Cuál es el verdadero objetivo de las bases militares de EE.UU. en Argentina?

Publicado: 4 jul 2016 15:22 GMT

Hace algunas semanas se supo que el gobierno argentino habilitaría la instalación de bases militares estadounidenses para apoyar «tareas científicas».

The U.S. Army

AddThis Sharing Buttons47666

Si bien la información ha sido presentada tanto por el gobierno argentino como por distintos medios de comunicación como un desarrollo con fines pacíficos, diversos analistas opinan distinto.

En concreto se trata de dos proyectos: uno en la provincia de Tierra del Fuego, la más austral de Argentina; y otro en la llamada «triple frontera» entre este país, Paraguay y Brasil.

«Las excusas que han permitido a Washington desplegar más de un centenar de bases militares en Latinoamérica, que se extienden desde Guatemala y el Caribe hasta la Patagonia, son siempre altruistas», explicó el periodista Walter Goobar. Y detalló que entre los argumentos se destacan la supuesta «ayuda humanitaria, apoyo ante catástrofes, combate al narcotráfico o apoyo al desarrollo y la investigación científica».

Estas bases encubiertas siempre las instalan en zonas donde hay recursos naturales altamente estratégicos: agua, tierra fértil para producción de alimentos, minerales, hidrocarburos, biodiversidad

Elsa Bruzzone, especialista en temas de geopolítica, estrategia y defensa nacional y miembro del Centro de Militantes para la Democracia Argentina (CEMIDA), opinó en el mismo sentido. «Estas bases encubiertas siempre las instalan en zonas donde hay recursos naturales altamente estratégicos: agua, tierra fértil para producción de alimentos, minerales, hidrocarburos, biodiversidad”, dijo.

“Lo que buscan es cerrar el cerco sobre todos los recursos naturales que tenemos en nuestra América», añadió la especialista y detalló que las bases militares, «cubiertas y encubiertas, que ha instalado en Centroamérica y el Caribe, sumadas a las que tienen en Colombia, Perú, Chile, Paraguay, junto a la base militar de la OTAN en Malvinas cierran el cerco sobre todos nuestros recursos naturales y reafirman su presencia en la Antártida”.

Cabe destacar que más allá del Canal de Panamá, existe solo otro paso entre el océano Atlántico y el Pacífico que es el llamado Estrecho de Magallanes ubicado, justamente, en Tierra del Fuego. Además es el territorio continental más cercano a la Antártida, que aun hoy está en disputa.

Recursos estratégicos y dominio del Atlántico Sur

No hay que olvidar que «la Antártida es la mayor reserva de agua dulce congelada en el mundo. Justamente en ese sector es donde nos disputamos soberanía Argentina, Chile y Gran Bretaña», sostuvo Bruzzone. Al mismo tiempo comentó que en la Península Antártica se encuentran «los mayores yacimientos de hidrocarburos de la región y hay minerales altamente estratégicos que son indispensables para la industria militar y la aeroespacial».

Por otra parte, la base que se quiere instalar en la frontera entre Paraguay, Argentina y Brasil persigue, para estos analistas, un objetivo también muy claro. Allí se ubica parte del Acuífero Guaraní, «el mayor manantial subterráneo de agua dulce del mundo, con un total de 1.200.000 km²», detalló Goobar.

El periodista analizó que «hay un diseño geopolítico y estratégico de Washington» en la instalación de estas bases. Su objetivo «es recuperar y aumentar la presencia militar en América del Sur».

Con el 7% de población mundial se tiene casi el 50% del agua dulce del mundo y ellos tienen un problema grave de desertificación

Respecto a la Triple Frontera, el sociólogo Atilio Borón observó que “Estados Unidos tiene un interés muy grande de asegurarse una presencia decisiva en la región porque resulta que allí se encuentran las mayores reservas de litio del planeta. La zona del norte argentino y el sur boliviano es como la Arabia Saudita del siglo XXI”.

Asimismo expresó que «el petróleo va a desaparecer y la humanidad va seguir su curso. Pero si no hay agua se acaba la especie humana. Y acá está casi la mitad del agua dulce del planeta Tierra». El analista subrayó que las estimaciones «van del 42% al 45% según como se midan los acuíferos subterráneos. Con el 7% de población mundial se tiene casi el 50% del agua dulce del mundo y ellos tienen un problema grave de desertificación».

Pedido de explicaciones al gobierno argentino

Daniel Di Stafano, diputado nacional por la provincia de Misiones, presentó un proyecto de resolución para que el gobierno de Mauricio Macri informe al Congreso todos los detalles sobre la instalación de las dos bases militares.

Según el legislador la intención es conocer “las verdaderas intenciones y las garantías bilaterales acordadas entre ambos países, en cuanto a la conservación del ambiente, la seguridad nacional en la región y los objetivos concretos de la cooperación”.

Misiones es la provincia Argentina ubicada en la Triple Frontera. En ese sentido Di Stafano manifestó: “Los misioneros queremos saber cuáles son las condiciones en que se llevará adelante la instalación de una base militar en nuestro territorio. Además nos preocupa la pérdida de soberanía y nuestros recursos naturales”.

Santiago Mayor

fuente:https://actualidad.rt.com/actualidad/212184-cual-verdadero-objetivo-bases-militares

04/07/2016 a las 7:29 PM

Al Arq. José M. García Rozado

Ex Subsecretario de Estado.

Entiendo que usted está en la continua «timba» de valores, acciones, predicciones, y comparaciones con otros países.

Si le gustan los de Oceanía le recomiendo que escriba para los canguros.

Saludos.

04/07/2016 a las 10:26 PM

Lo que no cuenta Rozado, es el estado calamitoso en que se encuentra en éstos momentos la economía australiana.Tienen un déficit fiscal inmanejable, y pronto con el ocaso Chino y de Japón, quebrarán sin más. con el BREXIT comienza una nueva etapa recesiva y de quiebras en el mundo.

Copiarse de ellos es acelerar el descalabro, argentino.

Es cuestión de estar atentos y el que pueda protegerse en divisa dólar.