El Impuesto a los Ingresos Brutos es un factor de decadencia. Pero resulta políticamente muy atractivo porque la ciudadanía no percibe su incidencia y es de muy fácil recaudación ya que la mayor parte ingresa por adelantado a través de un complejo sistema de retenciones y percepciones que azota administrativamente a los contribuyentes. Los pronunciamientos de la Corte contra el impuesto y el próximo vencimiento del Impuesto al Cheque son una oportunidad para acordar una reforma al IVA en la que se absorba a Ingresos Brutos.

La Corte Suprema ha fallado varias veces en contra de la práctica muy extendida de aplicar alícuotas del Impuesto a los Ingresos Brutos más altas a las industrias que fabrican fuera del territorio provincial que a aquellas que lo hacen en su jurisdicción. Se trata de una decisión de alto impacto, especialmente para las provincias más grandes donde estas “aduanas interiores” son una importante fuente de recaudación.

Los fallos se dan en el contexto de un intenso y generalizado crecimiento del gasto público. En el caso de las provincias, según datos del Ministerio de Hacienda de la Nación, las erogaciones aumentaron desde poco más del 10% del Producto Bruto Interno (PBI) a comienzo de la década de los ´90 a más del 17% del PBI en el año 2015. La expansión fue particularmente intensa a partir del año 2003.

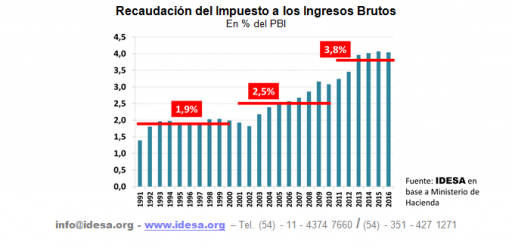

El aumento del gasto público no solo fue desordenado y con poco sentido estratégico. También estuvo asociado a un fuerte crecimiento de la presión tributaria basada en la aplicación de impuestos muy malos. El caso del Impuesto a los Ingresos Brutos es ilustrativo. Según datos del Ministerio de Hacienda se observa que:

- Entre los años 1991 y 2000 las provincias recaudaron a través del Impuesto a los Ingresos Brutos el equivalente al 1,9% del PBI.

- Entre los años 2001 y 2010 recaudaron con este impuesto el 2,5% del PBI.

- Entre el 2011 y el 2016 recaudaron el 3,8% del PBI.

Estos datos muestran que el crecimiento de la recaudación del Impuesto a los Ingresos Brutos duplicó al crecimiento del PBI en las últimas dos décadas. Como ocurrió con el gasto público, el aumento fue muy intenso a partir del año 2003 con una aceleración a partir del 2011 cuando la bonanza de los precios internacionales se debilita y las provincias apelan a aumentar sus ingresos propios como una forma de preservar la autonomía frente a la fuerte concentración de recursos fiscales en el Estado nacional.

El Impuesto a los Ingresos Brutos es rudimentario y altamente distorsivo. Tiene un efecto “cascada”, en el sentido que se multiplica a través de los diferentes eslabones que conforman la cadena productiva. Desde el punto de vista político, en cambio, resulta muy atractivo porque le da autonomía al financiamiento de las provincias sin que la población perciba su negativo impacto en la calidad de vida. Muy pocos son los ciudadanos que toman conciencia de que, en la mayoría de los bienes y servicios que compran, pagan más del 10% del precio en tributos por la acumulación del Impuesto a los Ingresos Brutos en las diferentes etapas de la producción.

Además es un impuesto que exige muy poco esfuerzo de administración tributaria. Alrededor de tres cuartas partes de la recaudación es generada por un complejo sistema de retenciones y percepciones. La contrapartida es una enorme carga administrativa sobre los contribuyentes, que se ve potenciada por las diferentes reglas que aplica cada provincia. Por otro lado, las retenciones y percepciones llevan a que, no solo que el impuesto se recaude sólo, sino que se cobra por adelantado. Más aún, en muchos casos se acumulan importantes saldos a favor de los contribuyentes. Se da la paradoja que mientras más ineficiente es la administración tributaria más recauda porque los contribuyentes no tienen forma de detener el crecimiento de los saldos a favor.

Los fallos de la Corte y el próximo vencimiento del Impuesto al Cheque, otro impuesto altamente distorsivo, son una oportunidad para avanzar hacia un esquema tributario más justo y menos agresivo contra la inversión. El Impuesto a los Ingresos Brutos debería ser absorbido por el IVA y el Impuesto al Cheque operar como pago a cuenta de IVA. Para moderar el aumento de IVA habría que eliminar exenciones y alícuotas diferenciales y contemplar devoluciones de IVA sólo a personas en estado de vulnerabilidad. (IDESA)

15/05/2017 a las 1:43 PM

Este artuculo es un mamarracho

En primer lugar se olvida que el Impuesto a los Ingresos Brutos YA FUE ABSORVIDO POR EL IVA. Se subió la aliculota del 18% al 21% con el cuento de hacer desaparecer los Ingresos Brustos. Pero no desaparecieron. Sin embargo la alicuota del IVA no se volvió a bajar. La resxponsabilidad no es provincial sino nacional

El «efecto cascada» combate la intermediacion parasitaria con lo cual los productos llegarían a menor precio al comprador.

El problema central, NO SEÑALADO EN EL ARTICULO, es el exceso de gasto publico. Pese a los ingresos brutos, al impuesto al cheque y al IVA aumentado, el Estado nacional y los Estados provinciales siguen teniendo deficit Si no se baja drasticamente el gasto publico resulta imposible discutir la rebaja de impuestos (sean nacionales o provinciales).

El «impuesto al cheque» fue establecido como emergencia a raiz del descalabro del 2001. Pero nunca se lo suprimió. La responsabilidad, nuevamente, es del Estado nacional.

15/05/2017 a las 1:44 PM

Perodon. ABSORBIDO

16/05/2017 a las 2:37 AM

Responder a Javierferrero:

Hace poco tiempo me referi a este impuesto, aportando una anecdota real contada por un amigo mio, que ejercia un puesto importante «Director de Rentas».

El texto inicial decia que se graba con el 0,3 por ciento (atencion 0,3) y no 3 por ciento como fue equivocadamente transcripto por algun o alguna empleada encargada de tipear el proyecto al ejecutivo.

Despues de varios cabildeos optaron por dejarlo asi (3 por ciento) y si pasa pasa. Y paso nomas !!

Asi es como estamos pagando diez veces mas lo propuesto. Asi es como para los funcionarios los impuestos son de goma, total se pagan igual y el costo argentino sube y sube sin parar.

Despues el pelotudo de Macri sale de gira por el mundo tratando de traer capitales y exportar (?) como si fueramos competitivos.

Claro sale por el mundo, despues de ir a la Matanza a tocar timbres para convencer a la gente de que la cosa va fenomeno (?)

Respecto de su afirmacion de «intermediacion parasitaria», salvo que este amparada por monopolios u oligopolios, normalmente amparados estos por la corrupcion del Estado.

Ninguna intermediacion es parasitaria mientras dure en el tiempo, pues alguna funcion util cumple, puesto que de lo contrario desapareceria sola por ser innecesaria. (lea un poco mas de liberalismo y menos a sus mentores radicales, casi todos gente mediocre y poco ilustrada especialmente en cuestiones de economia, no asi de politiqueria barata.

No lo tome a mal, pero me parecio oportuno puntualizarselo.

16/05/2017 a las 8:58 AM

Ironics maestro puso una gran tapa. Grande. El que quiera lo que oiga. En tanto a preparar los botes.

15/05/2017 a las 1:56 PM

Cuando se creó el IVA, en 1973, el objetivo era terminar de una vez, con el impuesto a las Actividades lucrativas, que si mal no recuerdo se llamaba asi en esos años el impuesto a los ingresos brutos, y tambien reemplazaria al viejo Impuesto a las ventas(que era del 10% y era en cascada tambien como IB), terminó siendo un curro mas de las municipalidades y no hubo forma de sacarles ese ingreso mal habido a las mismas hasta el dia de hoy.

Fue tan grave el tema que con el trancurso de los años la situacion devino en una sarta de saqueos inconcebibles…., con aumentos permanentes de tasas, aplicaciones a cada vez mas actividades, invencion de retenciones y percepciones bancarias etc., que lo convierten junto con el impuesto al cheque -que tiene la inconcebible particularidad que grava tambien cuando uno paga otros impuestos- en la estrella de los impuestos inconstitucionales…..

No creo que haya constituido todavia una Corte Suprema que pueda con la voracidad fiscal indebida y curradora de las municipalidades y provincias desesperadas de fondos…..Ojala me equivoque…..

15/05/2017 a las 5:09 PM

El IVA largo con el 13% en 1973, y es aun recordado que excedia largamente a los de otros paises que se ubicaban cercanos al 9/10%,como el frances y el español, a los que copio. La diferencia se presumia que era para enjugar el impuesto a las actividades lucrativas(luego IB).

15/05/2017 a las 10:41 PM

Y LA CANTIDAD DE BRUTOS, TAMBIÉN SE DUPLICÓ.

16/05/2017 a las 5:14 PM

No conforme con lo que se recauda ahora Larrata ordeno el sircribb y le retienen a los titulares de cuentas bancarias de cualquier tipo la retención del 5% sobre los depósitos, o sea que estan afanando a cuatro manos con este impuesto, hay que hacer tronar el escarmiento basta de robos impunes a los cada vez mas frágiles bolsillos porteños, basta de quitarnos hasta el pan de la boca a los pocos que todavía trabajamos, aquí la farándula y el jet set son los políticos, mientras una gran masa de gente es injustamente expoliada a través de los impuestos progresivos que se imponen.

18/05/2017 a las 7:35 PM

Es decadente, arbitrario y confiscatorio!! Ya que si se esta inscripto en Convenio multilateral y opera con una empresa que es agente de retencion de distintos distritos, cuando se hace una venta a determinada localidad, automaticamente se tiene que «aportar» a las otras en la que se está inscripto, a pesar de no haberse hecho operación alguna en el distrito

Todo por que según dicen las empresas, si la normativa dice que se haga asi, asi se hace!! Una verguenza mas, en este pais lleno de verguenzas de todo tipo y color!!!