Centro de Economía Política Argentina.-

El impacto postelectoral en los mercados

Luego de la gran victoria del peronismo en la Provincia de Buenos Aires el mercado reaccionó con pánico por la dudosa sostenibilidad del esquema de Milei y Caputo.

El dólar oficial mayorista abrió en $1.450 (+6,1%), el MERVAL cayó 20% en dólares, los bonos del Tesoro denominados en dólares registraron caídas superiores al 11% TIR a 2038, y el AL30 cayó más de 6% (20% TIR), por lo que el riesgo país supero los 1.000 puntos básicos por primera vez desde octubre de 2024. Los títulos del Tesoro en pesos abrieron con fuertes caídas tanto en tasa fija (hasta el 7%) como en los ajustables por inflación (hasta el 10%), llevando los rendimientos hasta fin de año a la zona del 90% Efectivo Anual.

Con el correr de la rueda vimos divergencia en distintos segmentos, con el dólar cayendo a la zona de $1.420 (luego cerró en $1.409) y los títulos en pesos recuperando prácticamente toda la caída, aunque principalmente en las de menor plazo. Aun así, los bonos en dólares y el MERVAL no recuperaron su derrumbe, dejando un mercado que apuesta por el carry de corto plazo aunque comienza a dudar de la capacidad de repago de la deuda en dólares y del desempeño de las acciones argentinas.

El mercado testeó la intervención del Tesoro, que no continuó con la venta de dólares en el Mercado Libre de Cambios, pero no testeó al BCRA, que tiene un mayor poder de fuego para defender el techo de la banda (hoy se situó en $1.470). El acercamiento al techo de la banda sirvió como reactivación de posiciones de carry antes de las elecciones de octubre. Un ejemplo: posicionarse en la BONCAP con vencimiento 17 de octubre (último título a tasa fija con vencimiento pre-elecciones) rinde un total de 5,9% en pesos. A partir del cierre de hoy en $ 1.409, una depreciación equivalente, llevaría el dólar por encima de la banda. Estos precios con credibilidad en la banda, incentivan el rearme del carry.

¿Cómo llegamos a la licitación?

Hoy se realizó el llamado a la licitación del miércoles 10, en el cual vencen $7,3B explicados en su totalidad por la LECAP con vencimiento el 12/09.

El mercado, desde el desarme de las LEFI, espera un alivio en la restricción monetaria, por lo que el golpe del resultado electoral y la reacción del equipo económico plantean una incógnita para la refinanciación de la deuda en pesos. Recordemos que Caputo afirmó vía X “Nada va a cambiar en lo económico. Ni en lo fiscal, ni en lo monetario, ni en lo cambiario.”. Además, la última licitación (vencieron $7,7B) requirió del aumento en la exigencia de encajes integrables en títulos del Tesoro lo que les garantizó el 66% de la colocación.

Para afrontar el vencimiento de los $7,3B Quirno anunció un menú de 7 títulos entre los que se encuentran LECAP, BONCER, TAMAR y Dólar Linked. Todos los títulos ofrecidos tienen vencimiento post elecciones en una búsqueda del equipo económico de aminorar lo más posible la bola de nieve de cortísimo plazo. Dadas las condiciones luce desafiante un rollover significativo, por lo que sería lógico esperar medidas particulares para impulsar la demanda, como por ejemplo mayores porcentajes de encajes integrables en títulos.

¿Cómo se reconfigura el panorama?

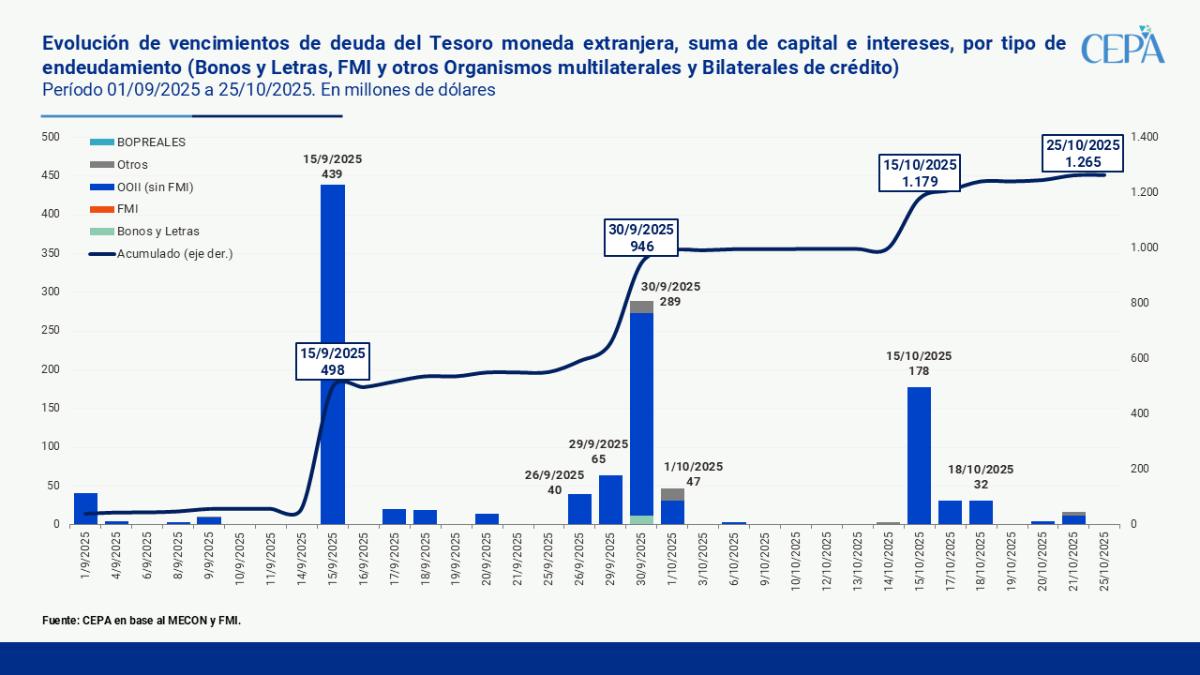

La moneda está en el aire y el mercado pone la mira en octubre. El escenario es mucho más adverso para el oficialismo y comienza a verse reflejado en los precios de las acciones y los bonos, ya que una derrota en octubre no sólo deja una muy mala foto de cara a las presidenciales de 2027, sino que, con los soberanos en dólares rindiendo 20% TIR, el gobierno deberá prácticamente olvidarse de una refinanciación de los vencimientos de deuda en moneda extranjera en el mediano plazo. Esto lo obligará a acumular dólares en el Mercado Libre de Cambios para pagar los vencimientos en efectivo, lo que presionará fuertemente al tipo de cambio.

Hasta octubre se abren dos caminos:

El gobierno puede seguir con el plan aguantar buscando nuevamente forzar el dólar a la baja interviniendo en dólar futuro, manteniendo las tasas en niveles reales inéditos y subiendo encajes remunerados para garantizarse el rollover en la deuda en pesos, o permitir que el dólar busque un equilibrio en un nivel más cercano a la banda, sin tener que forzar tanto el esquema. El BCRA sosteniendo la banda podría traer cierta confianza en que mantendrá su palabra, al menos hasta las elecciones. La preocupación reside en el eventual efecto sobre la inflación y la actividad, lo cual tendrá un costo político en las elecciones de octubre. En paralelo, la clave se centra en la expectativa post electoral, ya que, si el esquema se concibe como transitorio, le será muy costoso al BCRA defender el techo de la banda en la previa a las elecciones nacionales.

Comentarios recientes