El debate político suscitado en las negociaciones para terminar el conflicto con los “fondos buitres” está signado por posiciones arcaicas y desenfocadas. Esto alerta sobre los riesgos de que la reinserción en los mercados de crédito sea usada para prolongar un insostenible proceso de derroche de fondos públicos y altos déficits fiscales. Además, tan acuciante es la necesidad de financiamiento que resulta recomendable evaluar mecanismos que incentiven la repatriación de capitales.

El Gobierno llegó a un acuerdo para cancelar la deuda pública argentina en default con sentencia adversa en los tribunales de Nueva York. Asimismo, hizo público el ofrecimiento de aplicar similares condiciones al resto de la deuda pública en default. Para instrumentar la cancelación se necesita una expresa habilitación del Congreso nacional y la autorización para emitir nuevos títulos.

El tema genera intensa polémica. Las posturas más radicalizadas advierten sobre las negativas consecuencias de lo que entienden como un abrupto cambio de rumbo respecto a las estrategias aplicadas por el gobierno anterior de desendeudamiento y soberanía nacional. Según esta interpretación el arreglo con los fondos “buitres” y el resto de la deuda en default es un sometimiento con impactos adversos para el desarrollo del país.

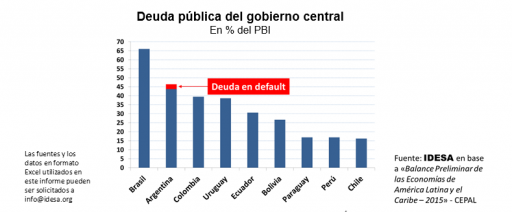

Más allá de que similares argumentaciones son aplicables a cancelaciones de deuda realizadas por la anterior gestión (FMI, Club de Paris, REPSOL), resulta pertinente evaluar con objetividad la administración del endeudamiento. En este sentido, información publicada por la CEPAL sobre deuda pública de los gobiernos centrales señala que:

- Brasil es el país con la deuda pública más alta de la región con el 66% del PBI.

- Le sigue Argentina con el 46% del PBI de los cuales algo más de 2 puntos del PBI corresponde a la deuda pública en default.

- En Ecuador, Bolivia, Paraguay, Perú y Chile los niveles de endeudamiento público oscilan entre el 15% y el 30% del PBI.

Estos datos muestran que la Argentina está lejos de ser un país con bajo endeudamiento público. A pesar del aislamiento financiero internacional y de la declamada política de desendeudamiento, la Argentina es el segundo país de la región con mayor deuda pública. Resulta paradójico que países con acceso mucho más fluido a los mercados de crédito (reflejado en tasas de intereses equivalentes en algunos casos a menos de la mitad de las que paga la Argentina) tengan niveles de endeudamiento mucho más bajos.

La diferencia con otros países de la región tiene poco de ideológico y mucho de falta de profesionalismo y apego a posicionamientos atávicos. Prueba de ello es que gobiernos con posiciones políticas muy diferentes –Ecuador y Bolivia, por un lado; Perú y Chile, por el otro– han aprovechado más inteligentemente las favorables condiciones de los mercados financieros internacionales. En Argentina, por una mezcla de incompetencia, desidia y falso concepto de soberanía, se renegó del acceso al crédito genuino llevando a forzar el financiamiento del Tesoro con el Banco Central, ANSES y PAMI. El resultado es inflación, insolvencia previsional y jubilados sin prestaciones médicas.

La acumulación de errores de política ha generado una enorme necesidad de financiamiento. Entre los componentes más importantes está la emisión de nueva deuda para pagar la que está en default, los vencimientos de capital e intereses de la deuda pública restante, el déficit fiscal y las inversiones postergadas en infraestructura. A esto hay que agregar las necesidades de las empresas privadas que también sufren el aislamiento. Dado que es muy optimista suponer que se podrá acceder a préstamos para todos estos requerimientos a costos razonables, sería muy recomendable que el debate político no se centre tanto en los “buitres” sino en formular estrategias acompañantes.

Por un lado, hay que evaluar la alternativa de ampliar las fuentes de financiamiento con un blanqueo impositivo. Dado que los ahorros fugados en el pasado equivalen a casi un PBI, si parte de estos capitales vuelvan al circuito formal argentino se alivianaría la demanda de créditos internacionales, ayudando a acceder a créditos de menor costo como los países vecinos. Por el otro, tomar los recaudos para que el acceso al crédito no sea usado para mantener derroches y déficits fiscales insostenibles. Esto implica asumir en los tres niveles de gobierno que quien cercena las posibilidades de crecimiento no son los “buitres” sino la falta de profesionalización del sector público argentino. (IDESA)

10/03/2016 a las 12:34 PM

VOY A DECIR ALGO QUE PARA MUCHOS SERA MUY DURO, INCLUSO PARA MI MISMO. NUNCA VOVLERAN LOS CAPITALES A LA ARGENTINA…OLVIDARSE, PORQUE PARA ESO, DEBERÍA BORRARSE AL PERONISMO DEL MAPA. A PESAR DE SUS BUENAS INTENCIONES EN EL CAMPO SOCIAL, EL PARTIDO DE PERON HA DEMOSTRADO , A TRAVÉS DE LOS DIFERENTES DISFRACES QUE USO A LO LARGO DEL TIEMPO, QUE NO OBSTANTE QUERER DIFERENCIARSE DE SUS ANTERIORES Y PROPIAS GESTIONES NUNCA PARARON DE DESPILFARRAR Y ROBAR Y CREAR SUELDOS TRUCHOS PARA GANAR VOTOS. ASI, EL CAPITAL ARGENTINOS SEGUIRA FINANCIANDO EL BIENESTAR DE PUEBLOS GOBERNADOS CON SERIEDAD Y PROFESIONALISMO MIENTRAS ARGENTINA SE HUNDE LENTAMENTE EN EL LODAZAL DE SUS PROPIAS MENTIRAS.

11/03/2016 a las 8:29 AM

Juan Carlos, además de adherirme a tu nota, no encuentro por ningún lado comentarios con respecto del velatorio del peronismo, y si tuvieron el coraje de percibirlo; a pesar que ya se conoce el dicho que cuando pelean entre ellos es que se están reproduciendo.

Observo con mucho asombro, que los protagonistas de este entierro, es como que ni se hubieran anoticiado de la derrota electoral, manejando una soberbia que espanta. El golpe lo simulan como que no lo sintieron.

Se dijo siempre, que el peronismo acompañaba al cortejo hasta la puerta del cementerio, PERO JAMAS ENTRABA. Esta vez entró, pero parece que no vieron que están dentro de la cripta, junto al cadáver del kirchnerismo.

En esta ocasión, si la soberbia es inmensa, la ambición/especulación fue infinita. Dicen que «ellos», no representan al kirchnerismo, bueno, decir esto ahora dentro del cementerio, es tomarnos como los «reyes de los boludos» (disculpando el término), como si hubiéramos estado en Júpiter.

Estuvieron, el peronismo y el kirchnerismo, siempre juntos, pegados. El kirchnerismo murió, y los arrastró; y por lo menos, si les queda, deberían tener la hidalguía y coraje de reconocerlo. Fueron tan ambiciosos, que no se despegaron, apostando hasta último momento que triunfarían; y perdieron la apuesta.

Si Macri, triunfa en las próximas legislativas y hace buen gobierno hasta el 2019; puede llegar a haber un peronismo opositor depurado, o que deje de existir. El peronismo no percibió el iceberg que se comía el Titanic, apostó que se salvaría, y se fue a pique. El cuento hubiera sido otro, si se hubiese bajado en algún momento. Del kirchnerismo, mejor ni hablar, ya sabemos, es de lo peor de la historia argentina.

Ello no implica, que en las vueltas que pueda haber en el país, mañana resucite el peronismo; esperemos que no.

10/03/2016 a las 5:51 PM

Discrepo con los valores pero coincido en el diagnóstico:

Informe de Coyuntura

Macrocónsul CESS-CEDL

Equipo de Redacción

Director: Daniel Sebastian Carbonetto Kolln

Director del departamento de Econometría del Centro de Estudios

Socioeconómicos y Sindicales

Santiago del Estero 1575 3B Ciu. Auto. de Bs. As

Cell: 15-5-932-6228

Tel/Fax: 4-251-9830/ e-mail:

dcarbonetto@gmail.com )

Sectores: Sergio Adrián Carbonetto Kolln, Edgardo Rodríguez, Karina

Barbeito, y Dévora Brites.

Analista Invitado: Sergio Woyecheszen. “Industria Autopartista”.

TEMARIO

1-Coyuntura política Económica: El primer trimestre recesivo de Macri 1

2-Sector Real. 3

3-Sector Fiscal. 7

4-Sector externo. 9

5-Sector monetario. 9

6- Innovacion e integracion nacional. la industria autopartista de cara al

desarrollo. por sergio Woyechesszen . 11

1-Coyuntura política Económica: El primer trimestre recesivo de Macri

La economía mundial cerró el 2015 con un bajo crecimiento. El PBI mundial

apenas rondará el 2,5%, con Europa cercana a un crecimiento del 1,6%, China

menos del 7 y EEUU 2,8. Por su parte Brasil, sigue a la baja afectando a la

economía argentina. Pese a este marco, la economía doméstica cerró el año

con un crecimiento bajo, pero crecimiento al fin. Nuestras estimaciones,

son de un modesto 2%. Otras consultoras privadas lo sitúan más cercano al

1,5%. Este resultado se explica por una política económica anticíclica que

preservó el empleo y los ingresos de las familias, pese a los efectos

contractivos del sector externo y la especulación financiera local. Lo

anterior, se tradujo en una tasa de desempleo abierto muy baja, cercana al

6% que marcó un récord histórico. Seguramente en 2016 los guarismos a nivel

mundial, se repitan o sean similares. Por lo tanto, sin China creciendo

por arriba del 10 %, el ciclo a la baja de los precios y cantidades en las

materias primas se mantenga. En cambio, en el ámbito local, vemos que el

cambio será radical.

La economía argentina inició 2016 en un marco recesivo. La cuestión es que

la demanda agregada, en enero, acentuó su tendencia declinante. Las

exportaciones, 20% de la demanda agregada, no despegan porque los

principales socios comerciales de la Argentina también achican sus

economías. Lo único que parece crecer son las importaciones, con efectos

nocivos sobre la producción local. Por su parte el consumo, 70% de la

demanda total, se reciente por efecto de la pérdida de poder adquisitivo de

los ingresos familiares. Finalmente, la inversión esta estancada o en

contracción. Nadie invierte cuando el mercado se achica y las tasas de

interés activas superan el 40%.

En este marco, el sector público actuó procíclicamente. Redujo personal y

suspendió inversiones estratégicas. Esta actitud no sorprende, dado el

enfoque y la visión macroeconómica de la actual gestión. El objetivo es

claro. Se trata de redimensionar la economía argentina. Achicarla hasta que

las cuentas externas cierren. Lo que supone un desempleo abierto de dos

dígitos y miles de trabajadores sobreviviendo merced a puestos de trabajo

autogenerados. En otras palabras, vuelven las changas. Al desempleo

generado por achicamiento del Estado Nacional, Provincial y Municipal,

pronto se le sumará el generado en el sector privado. El proceso recesivo

que se inició no es casual, responde a un objetivo preciso. Una Argentina

de 20 millones de incluidos en la economía moderna y 22 millones de

excluidos sobreviviendo merced al autoempleo precario. Un estado pequeño y

endeudado. En suma, un regreso acelerado a los noventa. En esta estrategia

es clave ponerle un techo a las paritarias, no para generar más y mejores

puestos de trabajo, sino para destruirlos. Se busca una economía pequeña

con un superávit comercial de 10 a 20 mil millones de dólares que permita

el pago de intereses de la deuda y la remisión de utilidades.

En los próximos meses, a lo anterior, se sumará el aumento en las tarifas

públicas con un doble efecto. Por un lado sobre el ingreso de los

consumidores que, nuevamente, se verá afectado y, por otro, sobre los

costos de las empresas. La reducción del ingreso real afectará el consumo

de las familias en la misma proporción del aumento de las tarifas. Las

empresas subirán los precios en la proporción que su situación de mercado

las habilite. Aquellas con posición dominante, trasladarán todo el costo

energético adicional sobre el precio. Otras, seguramente las menos,

ajustarán el margen de ganancias. En suma, el nivel de precios seguirá al

alza y todavía faltan las paritarias.

La inflación proyectada por instituciones privadas se sitúa en un rango de

35% a 50%. Ninguna se acerca, ni por asomo, a las expectativas del Ministro

de Economía. Recordemos que sus metas eran del 20 al 25%. La diferencia es

enorme. Seguramente, las diferentes organizaciones sindicales buscarán

negociaciones colectivas que tengan como referencia la inflación más

elevada y no la expectativa del Ministro.

La incógnita es ¿qué harán las empresas luego de las paritarias?. Elevarán

nuevamente los precios o considerarán que el margen ganado desde noviembre

es suficiente?. Si optan por lo primero, el escenario de estancamiento con

inflación puede acelerarse. Si ello ocurre, el dólar de 14 es insuficiente

y, más temprano que tarde, el mercado cambiario tenderá a 16 o 17, sumando

más combustible al proceso inflacionario. Pero lo determinante, en la

fijación de un precio para la divisa, será el nivel de endeudamiento. En

este sentido, salvo 5000 mil millones facilitados a través de pases pasivos

por un grupo de bancos internacionales a un año de plazo y 7,3% de interés,

no parece haber buenas noticias para el “macrismo”. Todos los anuncios

quedaron en solo eso. Lo cual, en el marco de la presente estrategia

económica es sinónimo de más contracción de la actividad económica e

inestabilidad cambiaria.

Los próximos años se caracterizarán por un intercambio entre recesión y

endeudamiento. Es decir, si se consigue aumentar fuertemente la deuda,

puede expandirse la obra pública y fomentar algo la actividad, disponiendo

de dólares para remitir utilidades y pagar intereses. Pero si no se

consigue endeudamiento, la única forma de financiar esos rubros de la

balanza de pagos será el ajuste del mercado interno.

La única buena noticia que festeja el Macrismo en este inicio de año es el

aumento sustantivo de la recaudación. La misma, refleja la elevada

inflación del último periodo del año ya que, como dijimos, el nivel de

actividad comenzó a descender desde diciembre.

En suma, desempleo en el sector público, pérdida de salario real, menos

inversión pública, contracción del mercado externo, configuran para el

primer semestre una fuerte contracción de la demanda. Como el multiplicador

Keynesiano funciona tanto para arriba como para abajo, la tendencia

recesiva se acelerará, mes tras mes. La magnitud final dependerá de las

paritarias y el nivel de endeudamiento externo.

2-Sector Real.

En este apartado se describe de forma sucinta la evolución reciente de los

diferentes indicadores del nivel de actividad de la economía. Todos los

indicadores están enfocados a mostrar la evolución real del nivel de

producción, de empleo, de comercialización, etc. según las últimas

mediciones. Debido a la situación actual del INDEC, los indicadores

presentados son de diferentes fuentes como Cámaras y Asociaciones de

comerciantes, productores, etc. En cada caso se hace referencia a la fuente

correspondiente.

Evolucion de las VENTAS MINORISTAS. FUENTE: Comunicado de la

Confederación Argentina de la Mediana Empresa (CAME) 31/01/16.

Según la CAME, las ventas minoristas iniciaron el año en baja. Las

cantidades vendidas por los comercios relevados durante el mes de enero

cayeron 2,3% frente a igual mes de 2015, cortando una tendencia de trece

meses consecutivos de alzas. El 85% de los rubros relevados finalizaron

enero en baja. Algunos de los sectores más golpeados fueron:

‘Electrodomésticos y Artículos Electrónicos’, ‘Alimentos y bebidas’,

Indumentaria’ y ‘Marroquinería’. De los 20 rubros relevados, 17 finalizaron

en baja y sólo 3 en alza contrastando completamente con diciembre, cuando

prácticamente todos los rubros crecieron (con la excepción de neumáticos).

Algunos de los comercios más golpeados fueron los ubicados en las ciudades

turísticas, que tuvieron una merma de público bastante notoria frente al

año pasado. En ‘Indumentaria’, las ventas (en cantidades) cayeron 2,7%

anual a pesar de que ese rubro creció 2,1% en Reyes.. En ‘Electrodomésticos

y artículos electrónicos’, las cantidades vendidas en el mes cayeron 4,8%

anual. La caída respondió especialmente al menor poder adquisitivo de las

familias, y a las tarjetas desbordadas. Los comercios consultados señalaron

que las compras grandes se realizaron con más de una tarjeta y en algunos

casos no se pudo concretar la venta por falta de fondos o tarjeta denegada.

A eso se sumó que en la segunda quincena del mes, se vendió muy poco.

Alimentos y bebidas’ también finalizó con una caída de 2,5% en las

cantidades vendidas, que se notó más en los comercios de las ciudades

turísticas.

TURISMO: EN EL FERIADO DE CARNAVAL SE MOVILIZARON $4.090 MILLONES PERO LAS VENTAS VINCULADAS AL TURISMO BAJARON 1,5%. FUENTE: CAME

Tras un enero muy tranquilo, el feriado de Carnaval le puso movimiento al

verano: en lo que fue el primer fin de semana largo del año, 2 millones de

turistas viajaron por la Argentina desembolsando un gasto total de $4.090

millones en las ciudades turísticas. El flujo turístico fue similar al del

año pasado, según la información brindada por la mayoría de las ciudades

receptivas, pero según el relevamiento realizado por CAME en 40 ciudades

del país, las ventas ligadas al turismo (medidas en cantidades) cayeron

1,5% frente a lo que sucedió durante los carnavales 2015. La caída se

produjo a pesar de que viajó casi la misma cantidad de gente que en los

carnavales pasados.

Evolucion de la produccion de automotores, exportaciones y ventas a

concesionarios. Datos de enero de 2016. fuente: Asociación de Fábricas de

Automotores (ADEFA)

Según el Informe Estadístico de ADEFA Nº 1650 del 3 de febrero de 2016, la

producción nacional de automotores en el mes de enero registró una baja del

49,5% respecto de Diciembre y un descenso del 30,6% con relación a igual

mes del año pasado. Por su parte las exportaciones tuvieron una baja del

64,5% con relación a Diciembre y un descenso del 49,0% con relación a igual

mes del año anterior y las ventas a concesionarios tuvieron un aumento del

26,7% respecto de Diciembre y un incremento del 46,3% con relación a igual

mes del año pasado.

Evolucion del despacho de cemento portland durante el mes de enero.

fuente: AFCP, asociación de fabricantes de cemento portland (integrada

por Loma Negra, Holcim Argentina, Cementos Avellaneda, PCR)

Según los datos publicados por la AFCP, en el mes de enero de 2016, las

fábricas de Cemento Portland despacharon 862.787 toneladas, incluyendo

exportaciones, lo que representa una caída con respecto al mes de diciembre

último del 8,0%. Esta cifra, al ser cotejada con los valores del mes de

enero de 2015, registra una baja del 8.7 %. Con destino al consumo

interno los despachos de los asociados, incluyendo sus importaciones,

alcanzaron 858.453 toneladas, cifra que exhibe una disminución del 8,0% con

respecto al mes anterior y comparada con el mes de enero de 2015, un

descenso del 7,5 %.

EVOLUCIÓN DE LA PRODUCCIÓN SIDERÚRGICA ARGENTINA EN ENERO DE 2016. FUENTE:

Comunicado de Prensa de la Cámara Argentina del Acero, mes de enero de

2016.

Según los datos publicados por la Cámara Argentina del Acero, la

producción de acero crudo en el mes de enero de 2016 fue de 329.500

toneladas, 11,3% inferior a la del mes de diciembre (371.600 toneladas) y

14,6% inferior a la del mismo mes del año pasado (385.900 toneladas). Con

respecto al Hierro Primario, Laminados terminados en Caliente y Planos

Laminados en frío los datos son los siguientes:

o HIERRO PRIMARIO: La producción de hierro primario en enero de 2016 fue

de 297.400 toneladas, resultando 10,2% menor a la de diciembre de 2015

(331.100 toneladas) y 22,5% inferior a la de enero de 2015 (383.900

toneladas).

o LAMINADOS TERMINADOS EN CALIENTE: La producción total de laminados

terminados en caliente en enero de 2016 fue de 337.900 toneladas,

resultando 9,3% inferior a la de diciembre de 2015 (372.400 toneladas) y

9,1% menor a la de enero de 2015 (371.600 toneladas).

o PLANOS LAMINADOS EN FRIO: La producción de planos laminados en frío de

enero de 2016 fue de 122.100 toneladas, un 2,5% inferior a la de diciembre

de 2015 (125.300 toneladas) y un 37,8% mayor a la de enero de 2015 (88.600

toneladas).

CONFIANZA DE LOS CONSUMIDORES EN PICADA, BAJÓ 15,6%. FUENTE: Indice de Confianza del Consumidor del Centro de Investigaciones en Finanzas de la

Escuela de Negocios de la Universidad Torcuato Di Tella (publicado en

Ambito Financiero, 26 de febrero de 2016).

El Indice de confianza del Consumidor (ICC) de la Universidad Torcuato Di

tella, que mide las expectativas de compra de bienes y servicios de la

población, cayó en el mes de febrero un 15,6% respecto de enero último y

comparado con el mismo mes del año anterior la caída fue del 9,7%.

Juan José Cruces, director del CIF, detalló que «entre los subíndices que

componen el ICC, los de Bienes Durables e Inmuebles, de Situación Personal

y de Situación Macroeconómica registran bajas de 33,1%, 12,4% y 9,7%

respectivamente.»

Además, Cruces señaló que «respecto al mes anterior, la confianza de los

consumidores cae un 20,8% en el Gran Buenos Aires, 12,4% en la Capital

Federal y 7,9% en el Interior del país.» El especialista señaló también

que «la confianza de los consumidores cae tanto para el sector de los

encuestados con mayores ingresos como para el sector con menores recursos»:

13,3% y 17,1% respectivamente.

A continuación otros datos relevantes del informe difundido:

•El subíndice Situación Personal cae un 12,4% a nivel nacional respecto

al mes anterior. El factor que captura las expectativas del encuestado

acerca de su situación económica personal en los próximos doce meses cae

12,7% desde el mes pasado. A su vez, el componente que captura la

percepción del encuestado respecto de su situación actual en términos de la

de hace un año atrás cae 12% con respecto al mes anterior.

•Para el componente que mide la percepción de la situación económica actual

en términos de la de hace un año, se registran caídas intermensuales en

todas las regiones estudiadas, siendo el Gran Buenos Aires la región de

mayor descenso (-14,9%), seguida por la Capital Federal (-10,2%) y el

Interior del país (-7,7%).

•A nivel nacional, la predisposición para la compra de electrodomésticos,

automóviles y casas cae un 33,1%, en comparación con el mes anterior. El

subíndice de Electrodomésticos cae un 33,8% mientras que el de Automóviles

y Casas lo hace en 32%.

3-Sector Fiscal

(TABLA EN EL DOCUMENTO)

4-SECTOR EXTERNO. FUENTE: INDEC, INFORME DE PRENSA “Intercambio

Comercial Argentino”, 18 de febrero de 2016

En el mes de diciembre de 2015 la balanza comercial marcó un déficit de

1.110 millones de dólares. Durante este mes las exportaciones alcanzaron un

valor de 3.411 millones de dólares, mientras que las importaciones

ascendieron a 4.521 millones de dólares.

En el mes de diciembre las exportaciones se redujeron 24% con respecto al

mismo mes del año anterior, como consecuencia del descenso de 14% en los

precios y 12% en las cantidades. Esta disminución, por un valor de 1.086

millones de dólares, fue producto principalmente de las menores

exportaciones de Material de transporte terrestre; Cereales; Residuos y

desperdicios de la industria alimenticia; Metales comunes y sus

manufacturas, entre otros.

5-Sector monetario.

El 10 de diciembre del 2016 se llevó a cabo el cambio de autoridades del

BCRA. Con él, los objetivos principales mutaron y, en consecuencia, también

la política monetaria. Las nuevas autoridades retomaron la vieja idea

“Monetarista” que propone controlar la emisión monetaria para frenar la

inflación. Esta idea considera que la emisión monetaria es la causante

fundamental de la tasa de inflación. Por ello se proponen en “Objetivos y

planes respecto del desarrollo de la política monetaria, cambiaria,

financiera y crediticia para el año 2016”[1] una esterilización paulatina

orientada a reducir el ritmo de crecimiento de la base monetaria. En el

mismo informe se sostiene que:

“el primer objetivo del Banco Central será velar por la estabilidad

monetaria de la economía argentina. Dicho propósito implica priorizar, en

el contexto actual, la disminución de la tasa de variación de los precios

domésticos, hasta niveles semejantes a los que hoy en día experimentan las

economías emergentes que manejan su política monetaria con sistemas de

metas de inflación”[2]

En el informe mensual del BCRA correspondiente al mes de diciembre del 2015

las nuevas autoridades del BCRA sostuvieron que:

“el Banco Central se propone reducir la tasa de expansión de la cantidad

de dinero en forma significativa, y de manera rápida, dado que las elevadas

tasas de emisión de los últimos meses son incompatibles con los objetivos

planteados por esta Institución para los años venideros.”[3]

En nuestra opinión esto tendría dos consecuencias. Una tal ves deseada, y

la otra no. Reduce inflación, pero a su ves contrae el consumo, la demanda

y con ello el empleo. Los agregados monetarios desde diciembre a enero van

delineando la búsqueda de los objetivos que el nuevo directorio del BCRA

quiere impulsar.

Lo primero que se puede percibir es una reducción en la base monetaria del

3.1% en enero.[4] Esta reducción de debe a la colocación de títulos del

Banco Central. Esta caída en la base, redujo el crecimiento interanual de

la misma a un 7,7% menor que el periodo diciembre 2015 – diciembre 2016.

Esta desaceleración de la base, redujo el ritmo de crecimiento de la oferta

total de dinero o agregado monetario más amplio M3. Este es el agregado

monetario fundamental. Nos referimos a la oferta total de dinero que es el

producto de la base monetaria por el multiplicador. Es decir, los efectos

del sistema financiero sobre la base. Téngase en cuenta que la base puede

reducirse pero si el multiplicador aumenta el efecto final puede ser

contrario al buscado.

La oferta total de dinero en enero presentó una variación interanual de

33.1% que fue 3.9 puntos porcentuales menor a la del mes de diciembre que

fue de 37% respecto a diciembre del 2015. En el mes, el M3 registró un

crecimiento de 1,9%, comprobándose comportamientos heterogéneos entre sus

componentes. Mientras que el circulante en poder del público y los

depósitos del sector público crecieron en el período, las colocaciones

pertenecientes al sector privado se mantuvieron relativamente estables.

Entre estas últimas, el comportamiento también resultó dispar, con una

disminución de los depósitos a la vista que resultó compensada por el

incremento de las colocaciones a plazo fijo.

Los depósitos a plazo fijo en el sector privado mostraron un crecimiento

mensual de 7.7% respecto al mes anterior y mostró un crecimiento del 55.1%

a nivel interanual. Dentro de esta categoría los depósitos a plazo

mostraron un crecimiento mensual del 2.5%. Dentro de los depósitos a plazo,

los de más dinamismo fueron aquellos depósitos menores a 1 millón. Estos

últimos crecieron un 6.9% respecto al mes de diciembre del 2015.

Este crecimiento de los depósitos en moneda local, no se vio aparejado a un

aumento de dichas magnitudes de los créditos internos. En esta categoría el

crecimiento del mes de enero fue del 0.8% respecto al mes de diciembre.

Esta reducción de ritmo de crecimiento se dio tanto en las líneas

destinadas a los comercios, como también en aquellas destinadas al consumo

familiar. Esto se debe a un aumento general de la tasa activa en todos sus

rubros. Mayoritariamente en los préstamos para el consumo.

Como se dijo la base monetaria de enero fue de 602.926, cayendo -3.1% en enero

frente al mes de diciembre y llegando a un crecimiento interanual del

32.8%. La reducción se dio por una contracción en la tasa de crecimiento de

efectivo y una reducción en los encajes mínimos legales (en diciembre

fueron del 14.1% de los depósitos y en enero de 12.8%).

Considerando esta base, y sabiendo que la oferta total (M3) se incrementó

más que la misma, podemos ver que existe un efecto multiplicador del

dinero. Para enero el BCRA generó 602.926 mil millones de pesos de base

monetaria que, con un multiplicador monetario de 2.63, se convirtieron en

1590 miles de millones de pesos de oferta total. Esto resulta de

multiplicar la base monetaria por el multiplicador bancario[5].

El multiplicador respecto al mes de diciembre aumentó de 2.5 a

2.6. Básicamente por dos efectos. La reducción de encajes respecto a

diciembre y el aumento de los depósitos respecto al mes de enero. Es por

ello que a pesar de reducir base, la oferta monetaria total fue mayor a la

del mes de diciembre en un 1,9%.

Por el lado de la tasa de interés. Se puede observar que las tasas pasivas

mostraron una tendencia creciente a lo largo del mes de enero. Por ejemplo,

las tasas pagadas por entidades financieras a depósitos a plazo fijo de

hasta $100 mil y hasta 35 días, promedio un 24,7%, un aumento de 2,4 puntos

porcentuales con respecto a diciembre. Esto va en línea con el objetivo de

que dichos pesos no vayan a dólares. Por su parte, las tasas de interés

activas mostraron comportamientos variables de estancamiento y de aumento

en los créditos comerciales y al consumo.

Una situación que es interesante resaltar como elemento que distingue los

meses de diciembre y enero respecto al año anterior, fue el crecimiento de

los depósitos y créditos en moneda extrajera. Los depósitos en moneda

extranjera aumentaron un 18,4% respecto al mes de enero. Los préstamos en

dólares al sector privado y público promedio en enero, un 6,3% de

crecimiento respecto al mes anterior. De seguir incrementándose el nivel de

créditos en el sector privado en moneda extranjera y los depósitos del

mismo, se podrá comenzar a analizar la influencia que puede tener el

multiplicador bancario en dólares para compensar el crecimiento de la

demanda de dicha divisa. Es decir, si el Banco Central logra reactivar el

multiplicador en dólares, podrá utilizarlo como herramienta para atender la

demanda de dólares de la economía argentina y con ello sacar presión al

tipo de cambio.

6- Innovacion e integracion nacional. la industria autopartista de cara al

desarrollo. por sergio Woyechesszen .

Mucho se hablo de desarrollo en la última campaña electoral. Y de uno de

sus instrumentos claves de cara a la transformación definitiva de la

estructura productiva, la política industrial. Y la realidad actual, en

materia de estancamiento, devaluación, inflación, desempleo y desigualdad

nos interpela, una vez mas, a avanzar en serio en esta linea.

Esto es clave, por varias razones. Hoy nos detendremos en dos, quizás las

de mayor relevancia para el proceso mismo: la necesidad de divisas para

sostener los niveles de actividad y la generación de empleo. Y lo haremos

tomando como base una cadena de valor paradigmática en nuestro país, la de

la industria automotriz – autopartes. Se trata de un complejo productivo de

importancia primaria para la economía nacional.

En Argentina operan once terminales automotrices y existen unas 400

empresas autopartistas, en su gran mayoría pequeñas y medianas, que generan

de forma directa cerca de 59.400 empleos directos, a través de una dinámica

fuertemente atada a las importaciones, lo que tiene consecuencias no

menores en términos macroeconómicos.

En efecto, pese a los notorios avances que se registraron durante los

últimos años, en la actualidad solo el 25% (promedio) de las partes y

piezas de un automóvil son de producción local, lo que explica el fuerte

deficit comercial que este segmento tuvo en los años de mayor crecimiento

del sector (en torno a los USD 8 mil millones promedio anual para el

trinomio 2011-2013). No es solo una cuestión de balance comercial: el

nivel de importaciones actual equivale a 2 veces y media el sector, lo cual

supone una base extraordinaria para avanzar en una sustitución inteligente

de importaciones, clave en materia de innovación y empleo, morigerando al

mismo tiempo la presión creciente del sector sobre el balance de pagos.

Dicho esto la agenda hacia futuro debiera ser clara, y orientarse hacia una

complementariedad productiva con otras economías de la región, en

particular Brasil. Profundizar esta relación tiene un carácter estratégico,

pero no en los términos planteados recientemente (libre comercio

automotriz), sino en aquellos que tiendan a generar la escala de producción

necesaria para incentivar mayores inversiones en partes y piezas locales.

Hoy el 90% de los modelos de producción en Brasil presentan una escala

mayor a las 50 mil unidades. Similares registros se dan en Mexico. En

Argentina este porcentaje no supera el 57%. La clave, de cara a un mundo

con capacidad productiva ociosa y excedentes comerciales, es incrementarlo.

Dicho de otra forma, no hay mejor socio regional que el desarrollado.

Valga como ejemplo sino lo ocurrido a mediados de la dedada de 1990, cuando

eldecreto 2278/94 permitió se consideren nacionales las partes importadas

desde Brasil – si se compensaban con exportaciones a otros destinos -. Ello

implico un salto en el contenido de piezas del exterior superior al 25%,

que nunca se recupero.

Hoy, como ayer, con las fuertes diferencias de tamaño entre mercados y

estructuras productivas y con la falta de armonización entre los incentivos

e instrumentos que aplican ambos países, se hace muy difícil pensar en las

bondades de un acuerdo de libre comercio intra zona, si lo que realmente

quiere priorizarse es el desarrollo pleno de las tramas partistas a nivel

local.

En este sentido, el foco debe esta puesto en el diseño e implementación de

una política industrial que considere toda la cadena. La definición de un

escenario estratégico hacia delante, donde el Estado juegue un rol tan

preponderante como indelegable, explicitando objetivos (valor agregado en

origen, integración nacional, innovación, exportaciones y empleo) y

definiendo metas cuantificables de cambio para poder viabilizarlos.

El punto de partida debiera ser el de las oportunidades que la cadena tiene

a nivel global y local, fijando prioridades de política en torno a una

competitividad que solo entendemos en sentido integral. Esto es, atendiendo

tanto las necesidades de infraestructura (vial, ferroviaria, portuaria,

energética, entre otras), la capacitación de mano de obra y el apoyo

institucional a la creación y desarrollo de empresas como a los dos motores

claves de todo proceso de desarrollo: innovación y la recuperación de miles de pequeñas y medianas empresas proveedoras de partes y piezas, central

como se dijo para el ahorro de divisas y la generación de empleo.

En definitiva, de lo que se trata de es de poner en valor los enormes

avances registrados durante los últimos años, como base inmejorable sobre

la cual cimentar el desarrollo, en serio. Ello supone la planificación del

proceso y la definición de metas y actores para cada objetivo, sin apelar a

viejas recetas para los problemas de siempre.

——————————

[1] http://www.bcra.gov.ar/Pdfs/Politicas/ObjetivosBCRA_2016.pdf.

[2] Ob. Cit. Pag. 4

[3] http://www.bcra.gov.ar/Pdfs/Publicaciones/bol1215.pdf. Pag. 3

[4] Las cifras que aquí se utilizan se extrajeron de:

http://www.bcra.gov.ar/Pdfs/Publicaciones/bol0116.pdf.

[5] Cálculo del multiplicador: M3 / Base monetaria = multiplicador

monetario.

—

Daniel Sebastian Carbonetto Kolln

Director del departamento de Econometría del Centro de Estudios

Socioeconómicos y Sindicales

Santiago del Estero 1575 3B Ciu. Auto. de Bs. As

Celular: 15-5-932-6228

Tel/Fax: 4-251-9830

—