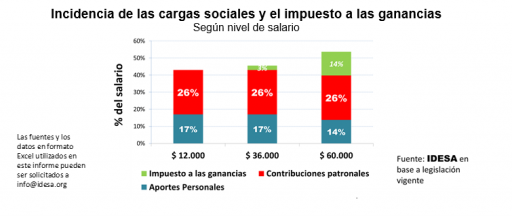

Con un alto impacto fiscal, se dispuso reducir la incidencia del impuesto a las ganancias. La decisión se tomó en el marco de un contrasentido entre la declamación por una mayor participación del Estado e igualdad social junto con un enconado rechazo a pagar impuestos, especialmente, el impuesto a las ganancias. Una alternativa más progresista a la de insistir con el impuesto a las ganancias es reducir las cargas sociales y el gasto público. Cumpliendo con una promesa de campaña el gobierno dispuso actualizar los mínimos no imponibles del impuesto a las ganancias. Supone una reparación frente a las distorsiones generadas en los últimos años cuando se elevó espuriamente la presión del impuesto a las ganancias utilizando la inflación. El mecanismo utilizado fue ajustar arbitrariamente los parámetros con los que se calcula el impuesto violando la regla constitucional de que sólo el Congreso es quien regula los impuestos. Aun asumiendo un costo fiscal importante, no se logró disipar todas las criticas. Todavía se cuestiona que no se actualizó la tabla de alícuotas, haciendo que algunos contribuyentes alcanzados por el impuesto tributen con la alícuota más alta. Para una adecuada evaluación del tema es necesario considerar que los salarios, además del impuesto a las ganancias, también son gravados por aportes y contribuciones a la seguridad social. A fin de tener una idea de la incidencia de cada una de estas imposiciones, luego de la actualización, cabe realizar el siguiente ejercicio:

- Un salario de $ 12.000 paga 17% de aporte personal, 26% de contribución patronal y no es alcanzado por el impuesto a las ganancias.

- Un salario de $ 36.000 paga 17% de aporte personal, 26% de contribución patronal y 3% de impuesto a las ganancias.

- Un salario de $ 60.000 paga 14% de aporte personal, 26% de contribución patronal y 14% de impuesto a las ganancias.

Estos datos muestran que el impuesto a las ganancias tiene impacto progresivo, en el sentido de que grava proporcionalmente más a medida que se incrementa el nivel de las remuneraciones, pero limitado. Por el contrario, las cargas sociales (aportes personales más contribuciones patronales) son más regresivas, ya que inciden con similar intensidad independientemente del nivel de las remuneraciones, y afectan de manera mucho más intensa a los salarios. Que las cargas sociales representen casi la mitad de los salarios mientras que el impuesto a las ganancias incida de manera marginal tiene asociado impactos muy regresivos sobre la distribución del ingreso. El argumento de que las cargas sociales no son impuestos sino salario diferido ha perdido sustento. Tuvo alguna consistencia con el diseño original de la seguridad social, pero la tendencia a igualar las prestaciones contributivas con las no contributivas (moratorias previsionales, Asignación Universal por Hijo, planes de empleo) y las deficiencias de calidad de servicios que sufren muchas obras sociales y PAMI, hizo que las cargas sociales pasen a operar como impuestos. En la medida que son imposiciones sin contraprestaciones diferenciales resulta éticamente injustificable que personas a quienes apenas les alcanza su salario para vivir estén obligadas a pagar contribuciones sociales con alícuotas similares a los trabadores de mayores remuneraciones. El camino para incentivar el empleo privado formal y reconstruir la cultura del trabajo no es reducir el impuesto a las ganancias sino las cargas sociales con un sentido de progresividad. Esto requiere establecer un mínimo no imponible a las contribuciones sociales, tal como lo tiene el impuesto a las ganancias. Por ejemplo, estableciendo que las cargas sociales se apliquen sobre la parte de la remuneración que supere el Salario Mínimo, Vital y Móvil. Otra alternativa, no excluyente, es establecer que en los primeros años de relación laboral de cada persona no se apliquen cargas sociales de manera de facilitar la inserción laboral de los jóvenes al mundo del trabajo formal. Es una hipocresía declamar defender el Estado y la igualdad social y simultáneamente cuestionar el impuesto a las ganancias. Más del 90% de los ocupados en la Argentina tiene remuneraciones inferiores a los $ 30.000. Es decir, sólo una “elite” queda alcanzada por el impuesto a las ganancias. Mucho más progresista es reducir cargas sociales y gasto público ya que si la reducción del impuesto a las ganancias se traduce en mayor impuesto inflacionario serán los pobres los que más aportarán para sostener el Estado. (IDESA)

Deja una respuesta